Cedolare secca sugli affitti: chi può applicarla e quanto si paga. Una guida completa e aggiornata

Affitti Brevi 360

La cedolare secca è il regime fiscale agevolato sugli affitti, che consente a chi concede immobili in locazione di beneficiare di una tassazione ridotta rispetto alle regole ordinarie IRPEF.

Tre le aliquote previste: la più bassa è pari al 10 per cento e si applica nel rispetto di specifici requisiti, quella del 21 per cento è prevista per la generalità dei contratti d’affitto mentre nel panorama degli affitti brevi dal 2024 è prevista una tassazione più gravosa, pari al 26 per cento.

Conoscere come funziona la tassazione agevolata è quindi centrale, anche per poter analizzarne pro e contro. Su Academy, portale di e-learning di Informazione Fiscale, è disponibile un’utile guida alla cedolare secca, con l’analisi punto per punto di requisiti e benefici. Soffermiamoci su alcuni concetti chiave da tenere a mente.

Cedolare secca sugli affitti: chi può applicarla e quanto si paga. Le tre aliquote del 10, 21 e 26 per cento

Introdotta con il fine di contrastare il fenomeno degli affitti in nero, la cedolare secca rappresenta la principale agevolazione fiscale per chi concede immobili in locazione.

Per capire come funziona e i casi in cui si applica è necessario approfondire al meglio i diversi aspetti che determinano, in primis, l’aliquota di tassazione applicabile.

Vale la pena specificare che quando si parla di cedolare secca si fa riferimento a un regime fiscale agevolato per la tassazione dei redditi da locazione, sostitutivo di IRPEF, addizionali regionali e comunali, imposta di registro e imposta di bollo.

Tre le aliquote della cedolare secca:

- 21% per la maggior parte delle locazioni, applicabile dalle persone fisiche al di fuori dell’attività d’impresa, arti o professioni. Gli immobili devono rientrare nelle categorie catastali da A1 a A11 (uso abitativo), incluse le pertinenze;

- 10% per i contratti a canone concordato, per locazioni in comuni ad alta densità abitativa o con carenza di alloggi, contratti per studenti universitari, o in comuni colpiti da calamità naturali, e affitti transitori secondo la legge n. 431/1998;

- 26% per gli affitti brevi,se si affitta più di un appartamento per brevi periodi nello stesso anno. Il contribuente ha la possibilità di scegliere su quale immobile applicare l’aliquota più bassa del 21% in sede di presentazione della dichiarazione dei redditi.

Nella guida alla cedolare secca disponibile su Academy.informazionefiscale.it sarà possibile analizzare punto per punto i casi in cui si applicano le diverse aliquote della cedolare secca. Un vero e proprio corso completo che affianca a una guida completa, pratica, semplice e aggiornata, un video esplicativo e un file contenete schede e schemi di sintesi a supporto della lettura.

Modello RLI e dichiarazione dei redditi: come applicare la cedolare secca

Tra gli aspetti centrali da considerare se si intende applicare la cedolare secca sui redditi da locazione, analizzati nella guida realizzata da Informazione Fiscale, vi sono indubbiamente gli adempimenti operativi da eseguire per tempo.

In primis, essendo la cedolare secca un regime facoltativo, è necessario esercitare l’opzione per la sua applicazione al momento della registrazione del contratto, utilizzando il modello RLI. In alternativa, può essere scelta successivamente in caso di rinnovo del contratto, sempre entro 30 giorni dalla scadenza e tramite il modello RLI.

Per quanto riguarda la proroga del contratto con cedolare secca, l’articolo 3-bis del DL 34/2019 ha eliminato l’obbligo di comunicazione telematica. Tuttavia, alcuni uffici delle Entrate suggeriscono comunque di procedere con la comunicazione tramite procedura RLI per un migliore allineamento dei dati. È in ogni caso fondamentale che l’opzione per la cedolare secca risulti da un “comportamento concludente”, che si traduce in due azioni pratiche:

- inviare la dichiarazione dei redditi compilando il quadro LC con i dati dell’immobile e l’opzione per la cedolare secca.

- aver versato gli importi dovuti tramite modelli F24 con i codici tributo corretti.

In mancanza di una di queste azioni, l’Agenzia delle Entrate potrebbe contestare l’applicazione della cedolare secca, assoggettando i canoni a IRPEF se non risultano correttamente da RLI telematico, dichiarazione dei redditi e imposte versate.

Per le locazioni brevi (affitti inferiori a 30 giorni), non essendo obbligatoria la registrazione, la cedolare secca può essere scelta direttamente nella dichiarazione dei redditi.

La presentazione della dichiarazione dei redditi risulta centrale anche ai fini del versamento dell’imposta dovuta, da pagare seguendo regole e tempi di saldo e primo acconto dell’IRPEF. Il 30 giugno è la prima data da annotare, alla quale segue l’appuntamento del 30 novembre. Nulla è dovuto per il primo anno di applicazione.

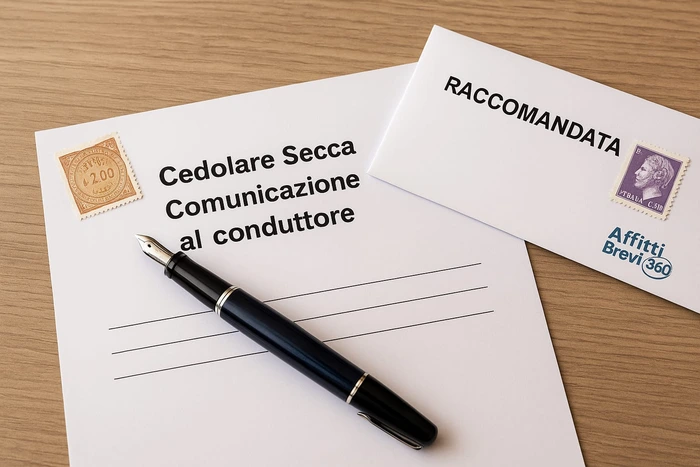

Raccomandata all’inquilino non sempre obbligatoria

Non solo adempimenti fiscali. Il locatore è tenuto a comunicare all’inquilino la scelta della cedolare secca tramite lettera raccomandata. Questa scelta implica la rinuncia all’aggiornamento del canone, anche se previsto contrattualmente.

Tuttavia, se la rinuncia all’adeguamento del canone è già specificata nel contratto, l’invio della raccomandata non è obbligatorio.

Nessun commento presente