Dichiarazione annuale dell’imposta di soggiorno: cos’è e come presentarla

Aggiornamento Gennaio 7, 2026

Una guida passo passo per la presentazione della dichiarazione annuale dell’imposta di soggiorno: cos’è, chi è obbligato a presentarla, le tempistiche e le modalità di presentazione, con le relative sanzioni.

⚠️ Attenzione alle scadenze

Se stai cercando informazioni sulla dichiarazione annuale dell’imposta di soggiorno, è importante distinguere tra due adempimenti diversi, con scadenze differenti.

- Modello 21 → da presentare al Comune entro il 30 gennaio

- Dichiarazione annuale dell’imposta di soggiorno → da presentare all’Agenzia delle Entrate entro il 30 giugno

In questo articolo spieghiamo entrambi gli obblighi, chiarendo quando serve l’uno e quando serve l’altro, per evitare errori o omissioni.

Modello 21: cos’è e perché è la prima scadenza da rispettare

Il Modello 21 è il rendiconto che i soggetti incaricati della riscossione dell’imposta di soggiorno devono presentare al Comune in cui è ubicata la struttura.

Si tratta di un adempimento diverso e autonomo rispetto alla dichiarazione annuale da presentare all’Agenzia delle Entrate, e ha una scadenza anticipata, fissata generalmente al 30 gennaio dell’anno successivo.

L’obbligo riguarda, in base alle modalità stabilite dal singolo Comune, i gestori delle strutture ricettive, i locatori e, in alcuni casi, anche gli intermediari che riscuotono l’imposta per conto del Comune.

Più avanti nell’articolo spieghiamo nel dettaglio chi è tenuto a presentarlo, come si compila e in cosa differisce dalla dichiarazione annuale all’Agenzia delle Entrate.

Va inoltre precisato che alcuni Comuni hanno modificato o abolito l’obbligo di presentazione del Modello 21, adottando modalità alternative di rendicontazione.

Per questo motivo è sempre necessario verificare le disposizioni del Comune competente, come vedremo più avanti.

Introduzione

La dichiarazione annuale telematica dell’imposta di soggiorno è un adempimento obbligatorio per i titolari di strutture ricettive alberghiere, extralberghiere e i titolari di locazioni turistiche e brevi; contiene il riepilogo di tutti i movimenti registrati l’anno pregresso, come il numero di soggetti, pernottamenti, esenzioni, nonché tutte le informazioni utili all’assolvimento conforme agli obblighi relativi proprio alla rendicontazione dell’imposta di soggiorno. Oltre agli adempimenti legati all’imposta di soggiorno, chi gestisce una locazione turistica deve anche verificare di essere in regola con il codice identificativo regionale (CIR), obbligatorio nella maggior parte delle Regioni.

Introdotta con il D. Lgs. 14 marzo 2011, n. 23, tale dichiarazione ha lo scopo di garantire la corretta registrazione dei soggiorni a fini turistici all’insegna della trasparenza. Pertanto, la sua rilevanza risiede nel fatto che, grazie a tale strumento, i Comuni sono agevolati nel monitoraggio e nella gestione delle risorse utilizzate per migliorare i servizi turistici locali, derivanti da tale imposta.

In base all’art. 180 comma 3 del D.L. 19 maggio 2020, n. 34 (Decreto Rilancio), dunque, i gestori delle strutture ricettive hanno l’obbligo di presentare, entro il 30 giugno di ogni anno, una dichiarazione cumulativa dell’imposta di soggiorno relativa all’anno precedente, esclusivamente in modalità telematica dall’area riservata del portale dell’Agenzia delle Entrate, accedendo con SPID.

In mancanza di ospiti o di mancata riscossione dell’imposta di soggiorno durante l’anno, la dichiarazione va comunque presentata con importo pari a zero

Pertanto, entro il 30 giugno 2025 bisogna presentare la dichiarazione relativa al periodo 1 gennaio – 31 dicembre 2024.

Il Ministero dell’Economia e delle Finanze ha stabilito il modello da utilizzare ed altre precise istruzioni per la trasmissione della dichiarazione indicato dal D.M. 29 aprile 2022.

Normativa

Come si legge in questo documento rilasciato dal MEF,

l’art. 4 del D. Lgs. 14 marzo 2011, n. 23 prevede che i comuni capoluogo di provincia, le unioni di comuni nonché i comuni inclusi negli elenchi regionali delle località turistiche o città d’arte possono istituire, con deliberazione del consiglio, un’imposta di soggiorno a carico di coloro che alloggiano nelle strutture ricettive situate sul proprio territorio, da applicare secondo criteri di gradualità in proporzione al prezzo; il relativo gettito è destinato a finanziare interventi in materia di turismo, ivi compresi quelli a sostegno delle strutture ricettive, nonché interventi di manutenzione, fruizione e recupero dei beni culturali ed ambientali locali, nonché dei relativi servizi pubblici locali

Soggetti destinatari dell’obbligo

I soggetti tenuti a presentare la dichiarazione sono:

- i gestori di strutture ricettive, che possono affidare tale compito al proprio commercialista o consulente fiscale tramite apposita delega; e

- gli intermediari turistici (piattaforme OTA, portali, property manager e agenti immobiliari) che gestiscono i pagamenti per conto dei titolari delle strutture.

i property manager che gestiscono pagamenti e gli host con prenotazioni dirette o Booking sono ancora obbligati a presentare la dichiarazione annuale imposta di soggiorno entro il 30 giugno

In questo documento, il Ministero dell’Economia e delle Finanze ha chiarito che l’obbligo della presentazione della dichiarazione annuale, a partire dal 2022, vale anche per gli host che hanno una piattaforma OTA.

Prima ancora di affrontare la rendicontazione dell’imposta di soggiorno, è fondamentale capire se e come ottenere il CIR, che rappresenta il primo adempimento per operare correttamente.

In presenza di immobili situati in condominio, è inoltre necessario verificare che la locazione turistica sia consentita dal regolamento condominiale, aspetto spesso sottovalutato ma fondamentale.

Modalità di presentazione

La dichiarazione deve essere inviata esclusivamente tramite i canali telematici dell’Agenzia delle Entrate, nel quale è disponibile l’applicazione web per la Dichiarazione annuale imposta di soggiorno per l’anno d’imposta 2024.

Il modello di dichiarazione, approvato annualmente, richiede l’inserimento dei dati relativi ai pernottamenti, compresi gli importi riscossi come imposta di soggiorno. I gestori sono tenuti a verificare la conformità dei dati inseriti utilizzando il software di controllo disponibile sul portale dell’Agenzia delle Entrate.

I dati che vanno inseriti

Il sistema propone le seguenti opzioni: “Nuova dichiarazione”, “Dichiarazione sostitutiva” o “Dichiarazione multipla”.

Dopodiché è necessario individuare il Comune (in particolare, “Comune”, “la sigla della Provincia” e “Codice catastale del Comune” devono essere sempre compilati, in caso contrario la dichiarazione non viene accettata e ne viene dato avviso all’utente) e la tipologia del dichiarante, tra cui:

Gestore della struttura ricettiva

Stando a quanto stabilito dal l’art. 109 del R.D. 18 giugno 1931, n. 773, relativo al T.U. delle leggi sulla pubblica sicurezza, si intendono

“i gestori di esercizi alberghieri e di altre strutture ricettive, comprese quelle che forniscono alloggio in tende, roulotte, nonché i proprietari o gestori di case e di appartamenti per vacanze e gli affittacamere, ivi compresi i gestori di strutture di accoglienza non convenzionali, ad eccezione dei rifugi alpini inclusi in apposito elenco istituito dalla regione o dalla provincia autonoma, possono dare alloggio esclusivamente a persone munite della carta d’identità o di altro documento idoneo ad attestarne l’identità secondo le norme vigenti”.

Mediatore della locazione

Il soggetto che incassa il canone o il corrispettivo, ovvero che interviene nel pagamento dei suddetti canoni o corrispettivi, è responsabile della presentazione della dichiarazione (art. 4, comma 5-ter, del D. L. n. 50 del 2017).

Dichiarante diverso dal gestore della struttura ricettiva

Il rappresentante, l’erede, il curatore fallimentare, e così via.

Intermediario

Il soggetto individuato dall’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322, delegato al servizio del “Cassetto fiscale” dell’Agenzia delle entrate o al servizio di “Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici” del portale “Fatture e Corrispettivi”, e in particolare:

- gli iscritti negli albi dei dottori commercialisti, dei ragionieri e dei periti commerciali e dei consulenti del lavoro;

- i centri di assistenza fiscale per le imprese e per i lavoratori dipendenti e pensionati;

- soggetti iscritti alla data del 30 settembre 1993 nei ruoli di periti ed esperti tenuti dalle Camere di Commercio, Industria, Artigianato e Agricoltura per la subcategoria “tributi”, in possesso di diploma di laurea in Giurisprudenza o in Economia e Commercio (o equipollenti) o diploma di ragioneria;

- le associazioni sindacali di categoria tra imprenditori indicate nell’articolo 32, comma 1, lettere a), b) e c), del decreto legislativo 9 luglio 1997, n. 241, nonché quelle associative di soggetti appartenenti a minoranze etnico-linguistiche;

- gli altri incaricati individuati con decreto del Ministro dell’economia e delle finanze.

Firma della dichiarazione

La dichiarazione deve essere sottoscritta, a pena di nullità, dal gestore della struttura ricettiva, dal mediatore della locazione oppure dal rappresentante legale dell’ente dichiarante o, in mancanza, da un rappresentante negoziale o dal soggetto che ne ha l’amministrazione anche di fatto.

Per quanto riguarda le società o enti che non hanno in Italia la sede legale o amministrativa e l’oggetto principale della propria attività, la dichiarazione potrà essere sottoscritta da un rappresentante per i rapporti tributari in Italia.

Tale riquadro deve essere sempre compilato, spuntando il campo “Presa di responsabilità” che indica la presa visione di responsabilità, ovvero della veridicità dei dati, da parte del dichiarante.

Dati della struttura ricettiva

Una volta effettuate le scelte relative ai riquadri precedenti, l’utente, selezionato il pulsante “Conferma”, visualizza una nuova schermata relativa al riquadro denominato “DATI DELLA STRUTTURA RICETTIVA”. I dati presenti nel riquadro si riferiscono alla struttura oggetto della dichiarazione. Tale riquadro deve essere compilato per ogni singola struttura presente nel comune, al quale viene trasmessa la dichiarazione e amministrata dal gestore/mediatore presente nella dichiarazione.

Per una spiegazione dettagliata di questa sezione, rimandiamo a questa guida rilasciata dal MEF.

Versamenti

Il riquadro appare nel momento in cui l’utente ha selezionato il pulsante “Conferma”.

In particolare, tale riquadro deve essere sempre compilato seguendo le informazioni fornite:

- il campo “Estremi del/dei versamento/i” non deve essere obbligatoriamente compilato. Nel campo possono essere inseriti i riferimenti dei versamenti effettuati al comune nell’arco di tutti i trimestri e relativi alle strutture oggetto della dichiarazione;

- il campo “Importo annuale (cumulativo) versato al Comune” va sempre compilato, altrimenti la dichiarazione non viene accettata avvisando l’utente. L’importo deve essere cumulativo relativo all’intero anno indicato nella dichiarazione e a tutte le strutture presenti nella dichiarazione.

In caso di dichiarazione multipla, il riquadro versamenti sarà compilato solo nell’ultimo invio e i dati dovranno essere riferiti, nel complesso, anche a quelli relativi agli invii precedentemente effettuati.

Annotazioni generali

La compilazione di questa sezione è facoltativa; in questo riquadro si possono annotare informazioni riferibili non necessariamente a un trimestre in particolare.

Pulsante “Trasmetti”

Dopo aver compilato tutti i riquadri sopra indicati, selezionando il pulsante “Conferma” l’utente accedea una nuova schermata che permette la visualizzazione del riepilogo della dichiarazione completa, inclusi gli eventuali riquadri non compilati.

Cliccando sul pulsante “Trasmetti”, l’utente procede all’invio della dichiarazione ottenendo, in caso di buon esito della trasmissione, un messaggio di conferma contenente gli estremi della trasmissione ovvero il protocollo informatico che individuerà univocamente la trasmissione.

La ricevuta di trasmissione sarà sempre consultabile e scaricabile dall’area riservata del portale dell’Agenzia delle Entrate utilizzando le credenziali Fisconline/Entratel. In caso di esito negativo, sarà visualizzato un messaggio riguardante il problema che ne ha pregiudicato l’invio.

Sanzioni

In base all’art. 4 del D. Lgs. n. 23 del 2011, per l’omessa, ritardata o infedele presentazione della dichiarazione da parte del responsabile si applica la sanzione amministrativa pecuniaria del pagamento di una somma dal 100 al 200 per cento dell’importo dovuto.

L’omessa o ritardata presentazione della dichiarazione telematica dell’imposta di soggiorno comporta severe sanzioni amministrative. In caso di omessa dichiarazione, la sanzione può variare dal 100% al 200% dell’importo dovuto.

Per l’omesso, ritardato o parziale versamento dell’imposta di soggiorno e del contributo di soggiorno si applica la sanzione amministrativa di cui all’art. 13 del D. Lgs. 18 dicembre 1997, n. 471, ossia una sanzione del 30% dell’imposta non versata entro la scadenza stabilita.

Pertanto, si raccomanda ai gestori delle strutture ricettive il tempestivo rispetto delle scadenza e la precisione dei dati forniti all’interno della dichiarazione al fine di evitare gravi conseguenze finanziarie e legali.

Modello 21

Tutti i gestori di strutture ricettive, sia alberghiere che extra-alberghiere, che incassano l’imposta di soggiorno sono tenuti

a trasmettere al Comune, entro il 30 gennaio, il Conto della Gestione relativo all’anno precedente, redatto su modello approvato con D.P.R. 194/1996: il cosiddetto Modello 21. Il Comune, entro 60 giorni dall’approvazione del rendiconto, invia il conto degli agenti contabili alla Corte dei Conti.

Il Modello 21, pertanto, ha lo scopo di attestare i versamenti effettuati all’Amministrazione comunale garantendo la trasparenza nella gestione dei relativi importi. Anche in questo caso, è prevista la delega da parte del gestore a un commercialista o a un professionista.

È possibile presentarlo sia tramite la compilazione online (attraverso il portale dedicato del Comune di riferimento, tramite accesso all’area riservata con credenziali specifiche, ad esempio con SPID) che cartacea (laddove disponibile). La mancata presentazione del Modello 21 può comportare sanzioni contabili e amministrative.

Nel modello 21 devono essere indicate le somme effettivamente riscosse nel corso dell’anno solare di riferimento, indicando gli estremi della riscossione, nonché le somme riversate nel medesimo periodo alla Tesoreria del Comune con i relativi estremi. Inoltre, il modello va compilato “per cassa”, ovvero è necessario riportare tutti i movimenti che si sono svolti nell’anno solare: pertanto, non è detto che il totale della colonna “Estremi di riscossione” coincida necessariamente con il totale della colonna “Versamento in tesoreria“.

Compilazione cartacea

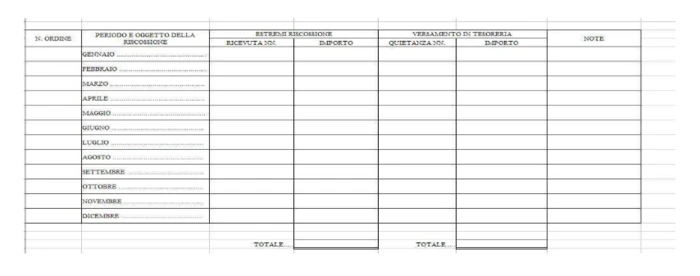

Il Modello 21 – Conto della Gestione dell’Agente Contabile è composto da 2 parti, “Frontespizio” e “Conto della Gestione“.

Nel frontespizio devono essere riportate le generalità del Gestore (denominazione della ditta individuale o della società e del soggetto adibito all’amministrazione della stessa, con la sede legale o la residenza), il nome della struttura ricettiva e la partita IVA o, in assenza, il codice fiscale.

Nella tabella del conto di gestione ogni riga corrisponde ai singoli mesi; in caso di gestione di più strutture ricettive potranno essere compilate più righe per lo stesso mese.

Per ogni riga bisogna indicare:

– Colonna “N. ORDINE”: il numero progressivo assegnato ad ogni riga compilata;

– colonna “PERIODO E OGGETTO DELLA RISCOSSIONE”: il mese e la tipologia dell’entrata (Imposta di Soggiorno o IDS), ad esempio “Febbraio – IDS”;

– colonna “ESTREMI RISCOSSIONE – RICEVUTA NN.”: il numero progressivo della prima e dell’ultima quietanza rilasciata agli ospiti nel periodo di riferimento, ad esempio “dalla n. 01 alla n. 20/2024”);

– colonna “ESTREMI DI RISCOSSIONE – IMPORTO”: l’importo complessivo dell’imposta riscossa nel mese di riferimento;

– colonna “VERSAMENTO IN TESORERIA – QUIETANZA NN.”: va compilato solo relativamente alle righe dei mesi nei quali è stato effettuato il versamento dell’imposta. In caso di riversamento tramite bonifico, riportare gli estremi del C.R.O. o T.R.N. (codici identificativi della transazione) e la data dell’ordine. Se il

riversamento è effettuato mediante bollettino di conto corrente postale, indicare gli estremi del VCYL e la data del versamento (presenti sul timbro di quietanza apposto dall’ufficio postale sul bollettino);

– colonna “VERSAMENTO IN TESORERIA – IMPORTO”: va compilato solo relativamente alle righe dei mesi nei quali è stato effettuato il versamento dell’imposta con l’indicazione dell’importo dell’imposta riversata per il trimestre/quadrimestre di riferimento.

– “NOTE“: questa sezione è utile per indicare, ad esempio, una eventuale differenza tra l’importo riscosso e quello effettivamente riversato all’Ente. Il campo NOTE è, inoltre, utilizzabile per l’indicazione di qualsiasi ulteriore chiarimento dei dati inseriti nel Modello 21.

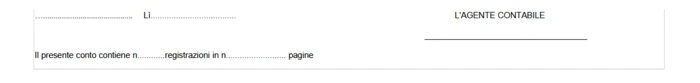

Infine, nel riquadro

bisogna indicare il luogo e la data di compilazione del modello e la sottoscrizione da parte dell’agente contabile, individuato nel titolare della ditta o nel legale rappresentante o in altro soggetto incaricato dell’amministrazione.

Una volta compilato, la presentazione del Modello 21 può avvenire, a seconda delle disposizioni comunali:

– per consegna diretta presso l’ufficio tributi o contabilità del Comune;

– tramite invio raccomandato all’indirizzo indicato dal Comune;

– a mezzo PEC, qualora si disponga di una firma digitale.

La compilazione del riquadro relativo al visto di regolarità è a cura del Comune.

Compilazione online

Una volta effettuato l’accesso al portale dedicato del Comune di riferimento, bisogna seguire il seguente procedimento:

Accedere alla sezione “Imposta di soggiorno“;

accedere all’area “Modello 21” per avviare la procedura e scegliere il metodo di generazione del Modello 21, ovvero:

– con verifica, che tiene conto solo delle dichiarazioni inviate e già validate dal Comune;

– senza verifica, comprendente anche le dichiarazioni inviate ma ancora non validate.

Infine, inserire i dati richiesti indicati nella sezione precedente.

Il caso del Comune di Roma: abolizione del Modello 21

Il Comune di Roma rientra tra gli enti che hanno superato l’obbligo di presentazione del Modello 21 per il contributo di soggiorno.

Già a partire dall’introduzione della dichiarazione annuale telematica prevista dall’art. 180, comma 3, del D.L. 19 maggio 2020, n. 34 (Decreto Rilancio), Roma Capitale ha chiarito che le strutture ricettive e le locazioni turistiche non sono più tenute a presentare il conto della gestione (Modello 21) di cui al D.P.R. 31 gennaio 1996, n. 194.

La rendicontazione degli importi riscossi a titolo di contributo di soggiorno avviene quindi attraverso modalità alternative, secondo le istruzioni e le procedure stabilite dal Comune, in coordinamento con la dichiarazione annuale da presentare all’Agenzia delle Entrate.

Per questo motivo, chi opera nel territorio di Roma Capitale deve fare riferimento esclusivamente alle indicazioni comunali aggiornate, evitando di presentare adempimenti non più richiesti.

Differenza fra la dichiarazione annuale che si presenta all’Agenzia delle Entrate ed il modello 21 che si presenta al Comune

È importante non confondere due adempimenti distinti ma spesso accomunati erroneamente: il modello 21 del Comune e la dichiarazione annuale dell’imposta di soggiorno all’Agenzia delle Entrate.

Il modello 21 è un rendiconto contabile richiesto dal Comune e ha finalità locali: serve a comunicare le somme effettivamente riscosse e versate per conto dell’ente. Le modalità di compilazione e la scadenza possono variare da Comune a Comune, quindi è fondamentale consultare il sito istituzionale del proprio territorio.

Diversamente, la dichiarazione all’Agenzia delle Entrate è un adempimento nazionale introdotto nel 2020 (DL 34/2020), da presentare telematicamente entro il 30 giugno di ogni anno tramite apposito software, ed è obbligatoria anche se si è già presentato il modello 21 al Comune.

In sintesi: i due obblighi non si sostituiscono ma si sommano. Ignorarne uno espone l’host a sanzioni anche in presenza dell’altro.

Quando gli adempimenti diventano numerosi (Comune, Agenzia delle Entrate, portali, scadenze diverse), molti gestori scelgono di delegare la parte burocratica per evitare errori o omissioni.

FAQ sulla Dichiarazione Annuale Imposta di Soggiorno

Devo presentare sia il Modello 21 (Comune) che la dichiarazione annuale (Agenzia delle Entrate)?

Si tratta di due adempimenti distinti: il Modello 21 riguarda la rendicontazione verso il Comune, mentre la dichiarazione annuale è quella telematica verso l’Agenzia delle Entrate. Detto questo, non tutti i Comuni gestiscono ancora il Modello 21 allo stesso modo: alcuni hanno introdotto procedure alternative o chiarimenti specifici. 👉 Se mi scrivi nei commenti in quale Comune operi, ti dico come viene gestito nella pratica e dove verificare l’informazione ufficiale.

Se il portale (es. Airbnb) riscuote l’imposta di soggiorno, devo comunque fare il Modello 21?

Dipende da come il tuo Comune disciplina la riscossione e la rendicontazione: in alcuni casi l’intermediario è incaricato di riscuotere e riversare, ma possono restare obblighi in capo al gestore (es. comunicazioni, rendicontazioni, prospetti). 👉 Per risponderti in modo corretto mi serve un dato: Comune + piattaforma utilizzata. Scrivilo nei commenti e ti indico cosa controllare e qual è la prassi più comune.

Se ho più immobili in Comuni diversi, devo presentare un Modello 21 per ciascun Comune?

Sì, in linea generale gli adempimenti legati all’imposta di soggiorno sono di competenza del singolo Comune in cui è situato l’immobile. Questo significa che, se operi in Comuni diversi, potresti dover seguire regole e modalità differenti per ciascuno di essi, sia in relazione al Modello 21 sia alle eventuali forme di rendicontazione alternative. 👉 Se vuoi un’indicazione pratica, scrivi nei commenti in quali Comuni hai gli immobili: verifichiamo insieme se richiedono ancora il Modello 21 o altre comunicazioni specifiche.

Il Modello 21 va presentato anche se nell’anno non ho incassato l’imposta di soggiorno?

In molti Comuni, in assenza di incassi, la rendicontazione va comunque effettuata indicando importi pari a zero. Tuttavia, anche in questo caso, le modalità possono variare a livello locale: alcuni Comuni prevedono espressamente l’invio di una dichiarazione “a zero”, altri hanno introdotto sistemi diversi o comunicazioni semplificate. 👉 Per evitare errori inutili, indicaci nei commenti il Comune di riferimento: ti diciamo come viene gestito questo caso concreto.

Il Comune non mi chiede il Modello 21: significa che è stato abolito o che sto sbagliando qualcosa

Il fatto che il Comune non richieda il Modello 21 non significa automaticamente che tu stia sbagliando. Negli ultimi anni, diversi Comuni hanno modificato le modalità di rendicontazione del contributo di soggiorno, superando o affiancando il Modello 21 con procedure alternative. È però fondamentale distinguere tra abolizione formale, prassi amministrativa e semplice mancanza di controlli. 👉 Se vuoi capire qual è il tuo caso, scrivi nei commenti il nome del Comune: ti aiutiamo a interpretare correttamente la situazione.

Chi deve presentare materialmente il Modello 21: proprietario, gestore, property manager o intermediario?

L’obbligo di rendicontazione ricade, in linea generale, sul soggetto incaricato della riscossione dell’imposta di soggiorno. A seconda dell’organizzazione dell’attività e delle regole comunali, questo soggetto può coincidere con il proprietario, il gestore, il property manager o, in alcuni casi, con l’intermediario. Per questo motivo è sempre necessario verificare chi riscuote l’imposta e per conto di chi. 👉 Raccontaci nei commenti come è strutturata la tua attività (gestione diretta, property manager, portale): ti diciamo chi deve occuparsi dell’adempimento.

Cosa rischio se presento in ritardo (o non presento) il Modello 21 o la dichiarazione annuale?

Il mancato o tardivo adempimento può comportare sanzioni amministrative e, nei casi più gravi, contestazioni legate alla gestione del contributo di soggiorno. La tipologia e l’entità delle conseguenze dipendono dall’adempimento omesso, dal Comune interessato e dalla normativa applicabile. Proprio per questo è importante distinguere tra Modello 21 e dichiarazione annuale all’Agenzia delle Entrate, evitando sovrapposizioni. 👉 Se hai ricevuto solleciti o comunicazioni dal Comune o dall’Agenzia, scrivici nei commenti di che tipo si tratta: possiamo aiutarti a inquadrarle correttamente.

Nel mio Comune le istruzioni sono diverse da quelle che leggo online: come mi comporto?

È una situazione molto comune. Le informazioni che si trovano online sono spesso generali, mentre l’imposta di soggiorno è regolata anche da delibere e regolamenti comunali, che possono introdurre differenze significative. In caso di contrasto, è sempre necessario fare riferimento alle indicazioni ufficiali del Comune competente, possibilmente per iscritto. 👉 Se vuoi un confronto pratico, scrivi nei commenti Comune + problema specifico: analizziamo insieme il caso e ti indichiamo come muoverti.

Dove posso trovare il modello 21?

Di solito il modulo è disponibile online, sulla piattaforma comunale dedicata all’imposta di soggiorno. Spesso però molte piattaforme comunali (tipo Geis, Gecos, ecc…) consentono di poter scaricare il modello 21 già precompilato. 👉 Scrivici nei commenti il nome del tuo comune, così potremo vedere se anche tu hai questa possibilità.

💬 Nel tuo Comune il Modello 21 è ancora richiesto?

Le regole sull’imposta di soggiorno possono cambiare da Comune a Comune (e anche nel tempo). Per evitare informazioni “standard” che non valgono ovunque, raccogliamo casi reali.

Scrivi un commento indicando:

- Comune (es. Roma, Milano, Firenze…)

- se l’imposta è riscossa da te o dal portale (Airbnb/Booking, ecc.)

- se ti chiedono ancora Modello 21 o un’altra rendicontazione

Rispondiamo pubblicamente e, se utile, aggiorniamo l’articolo con i chiarimenti più importanti.

11 commenti

Hai bisogno di qualche chiarimento o semplicemente dirci cosa ne pensi? Scrivi pure un commento!

Per inserire un commento devi prima effettuare il login

Continua con Google

Continua con Google

Come gestori versiamo trimestralmente al comune la tassa di soggiorno riscossa e comunichiamo al comune il riepilogo del trimestre; entro il 30 gennaio dobbiamo comunicare nuovamente al comune il riepilogo annuale.

Entro il 30 giugno dobbiamo comunicare anche all’agenzia delle entrate il riepilogo annuale.

Capisco che questo è quanto previsto dalla legge ma qualcuno sa spiegare perché tutte queste comunicazioni ridondanti e in particolare perché anche all’agenzia delle entrate visto che il beneficiario é il comune?

Ciao Carlo,

Hai perfettamente ragione: dal punto di vista pratico il sistema è ridondante.

Il motivo della necessità di tutte queste dichiarazioni è legato alla alla separazione delle competenze tra enti.

Ti spiego meglio:

il Comune è titolare dell’imposta, ne stabilisce le regole operative e controlla il corretto riversamento (da qui le comunicazioni trimestrali e il riepilogo annuale comunale).

L’Agenzia delle Entrate non incassa l’imposta ma esercita una funzione di controllo fiscale sui soggetti che la riscuotono (host, gestori, property manager) e sulle responsabilità degli incaricati alla riscossione.

La dichiarazione annuale all’Agenzia serve quindi a incrociare i dati con quelli comunicati ai Comuni e a consentire controlli centralizzati, anche a distanza di tempo.

Il risultato è un sistema poco snello, ma oggi è quello previsto dal legislatore.

In considerazione di questo, qualche comune italiano sta scegliendo di non prevedere la presentazione del mod. 21. Uno fra questi è la città metropolitana di Roma.

Per il comune di Napoli quali di questi obblighi devo prendere in considerazione?

Per il comune di Napoli quali di questi obblighi devo prendere in considerazione?

Ad esempio l’anno scorso ho ricevuto il CIN a dicembre 2024, quindi non sapendo di dover fare queste due dichiarazioni (modello 21 e agenzia delle entrate) non le ho fatte, vado incontro a potenziali sanzioni? Se sì, c’è un modo per mettersi in regola?

Grazie mille in anticipo per la risposta

Ciao Simone,

se hai ottenuto il CIN a dicembre 2024 e hai chiuso l’anno a zero, il comune potrebbe anche non chiederti nulla. Di solito nella mail che ti arriva dal comune quando ti assegnano il CIR, trovi anche riportate le indicazioni sugli adempimenti per l’imposta di soggiorno e per il mod. 21.

Ti consiglio di sentire il comune e chiedere. Se hai chiuso il 2024 a zero, ti potranno al massimo richiedere di presentare il mod. 21 a zero. Escluderei sanzioni.

Riguardo invece la dichiarazione annuale per l’agenzia delle entrate, ci risulta che la dichiarazione tardiva comportare una sanzione del 25% rispetto all’imposta da versare. Se nel tuo caso però l’imposta è pari a zero, non dovresti versare nulla.

Su questo aspetto però ti consiglio vivamente di confrontarti con un bravo commercialista.

Buonasera, il comune di Firenze richiede il modello 21?

Il regolamento dell’imposta di soggiorno del comune di Firenze (in vigore dall’1 maggio 20123) non menziona l’obbligo del modello 21 ma solo della dichiarazione annuale entro il 30 giugno: https://servizi.comune.fi.it/sites/www.comune.fi.it/files/regolamento1maggio2023.pdf

Per essere sicuri al 100% ti consiglierei di contattare l’ufficio imposta di soggiorno e chiedere.

Magari facci sapere: il tuo contributo sarà utile alla community 🙂

Buonasera, non mi è chiara una cosa…

Gestisco in forma imprenditoriale degli immobili, per conto dei proprietari: gli annunci sono a nome della mia società e riscuoto io tutti i pagamenti (i contratti di locazione però sono a nome dei proprietari); i pagamenti degli f24 per la tassa di soggiorno ovviamente li faccio io, però quest’anno abbiamo gestito le dichiarazioni per la tassa di soggiorno agendo come delegati direttamente dalle utenze dei proprietari.

la domanda è:

la dichiarazione annuale all’agenzia delle entrate e il mod 21 non dovrebbero essere associate al CF del proprietario dell’immobile? (o comunque di chi ha fatto domanda per il CIN)

perchè se le gestiamo dalle nostre utenze e dal nostro fisconline, saranno inevitabilemente associate alla nostra p. iva, no?

Quello che descrivi è uno dei casi più frequenti (e più confusi) nella gestione dell’imposta di soggiorno da partedi property manager.

Bisogna distinguere tre piani diversi:

Titolarità dell’obbligo

La dichiarazione annuale all’Agenzia delle Entrate (e il Mod. 21, richiesto ancora da molti Comuni) è legata al soggetto titolare dell’attività ricettiva o della locazione breve, ovvero al soggetto intestatario del CIN.

Questo principio non cambia per il solo fatto che la gestione sia esternalizzata.

Gestione operativa e delega

Il property manager può:

– incassare i canoni

– riscuotere l’imposta

– versarla con F24

– predisporre e trasmettere le dichiarazioni

ma lo fa in qualità di incaricato/delegato e non come soggetto passivo “autonomo”.

Il fatto che una dichiarazione venga trasmessa tecnicamente tramite il fisconline del PM non significa che l’obbligo venga automaticamente imputato al soggetto obbligato (cioè l’intestatario del CIN)

Purtroppo, molte piattaforme comunali e procedure operative non gestiscono in modo uniforme il concetto di delega, ed è qui che nasce gran parte della confusione.

Purtroppo il rischio di “traslazione indebita” dell’obbligo esiste ed è uno dei motivi per cui insistiamo sempre sulla corretta impostazione dei ruoli e della documentazione di delega.

È un tema su cui manca ancora una prassi nazionale chiara e univoca.

Salve,

vorrei sapere se nel comune di Ladispoli si deve compilare ancora il modello 21 a fine Gennaio. Grazie mille

Sabrina Piccoli

Ciao Sabrina,

l’art. 7 del regolamento sull’imposta di soggiorno del comune di Ladispoli (aggiornato al 2023) nulla prevede in merito al modello 21.

Neanche la pagina informativa del comune prevede obblighi in tal senso.

Si può quindi ritenere che questo comune non prevede tale adempimento.

E’ comunque previsto l’adempimento della dichiarazione annuale Imposta di soggiorno entro il 30 giugno (sempre art. 7 del regolamento).

Scrivi pure se hai bisogno di altri chiarimenti 🙂